Рынок древесных гранул

Рынок пеллет в Европе демонстрирует обнадеживающую динамику после сложного 2016 года. Как известно, сочетание ряда факторов: нескольких теплых зим, временного прекращения закупок биотоплива электростанциями в Нидерландах и прочих — год назад стало причиной затоваривания рынка индустриальных гранул. В результате цены на пеллеты вместо того, чтобы вырасти к зиме 2015/2016, продолжили падение и к декабрю 2016 года достигли исторического минимума. Отрицательная динамика в сегменте индустриальных потребителей сказалась и на ценах для индивидуальных потребителей и муниципальных котельных в Европе. Еще в 2015 году во всех странах, кроме Швейцарии, отмечалось снижение цен в этих сегментах, но в 2016 году и на швейцарском рынке цены упали (впрочем, оставаясь самыми высокими в Европе: около 310 евро за тонну для пеллет, поставляемых насыпью). Негатива в отношении перспектив пеллетного рынка добавляли и новости о банкротстве одной из ведущих мировых пеллетных компаний — German Pellets.

Однако с начала этого года цены неуклонно повышаются. Так, рассчитываемый американской компанией FutureMetrics индекс Argus Wood Pellet Index (AWPI), отражающий среднюю цену индустриальных пеллет с доставкой в порт покупателя, в начале октября составил $153/т, что соответствует сезонному минимуму предыдущих лет (например, ценам в мае — августе 2012 года). Исходя из этой динамики, можно ожидать дальнейшего роста цен по мере прохождения отопительного сезона.

Другой индекс — PIX Pellet Continental, рассчитываемый финской компанией FOEX и отражающий уровень цен для потребителей среднего масштаба (котельных) в континентальной Европе, также демонстрирует положительную динамику. На начало октября он составил 201,89 евро/т.

В целом, несмотря на колебания конъюнктуры, долгосрочные перспективы для пеллет на мировом рынке очевидны. Их потребление с каждым годом будет увеличиваться, причем наиболее динамично в сегменте индустриальных пеллет. Мощным драйвером этого роста является получающая все более широкое распространение практика совместного сжигания биомассы и каменного угля. Которую, в свою очередь, стимулируют долгосрочные энергетические политики стран — участниц Киотского и Парижского соглашений по климату. Так, принятие Закона о стандарте возобновляемых источников энергии в Южной Корее привело к взрывному росту потребления пеллет: со 100 тыс. т в 2012 году до 1,7 млн т в 2016 году. Поскольку ставится задача к 2027 году довести долю энергии из возобновляемых источников (ВИЭ) до 10% от общего объема, то даже с учетом других ВИЭ потребление пеллет к этому времени может вырасти до 8 млн т (оценка компании Indufor), а возможно, и до 9 млн т в год (оценка FutureMetrics). В Японии государственная политика также направлена на сокращение доли энергии, получаемой при использовании ископаемого топлива. Здесь, согласно разным прогнозам, потребление пеллет к 2030 году может вырасти до 7,64 млн т или даже до 32,88 млн т (оценка FutureMetrics для сценария, когда ограничивается развитие атомной энергетики). По другой оценке, уже к 2025 году потребление пеллет в Японии может составить около 8,2 млн т в год.

Если эти прогнозы сбудутся, объем азиатского рынка индустриальных пеллет в ближайшие годы станет сопоставимым с объемом европейского рынка. Потребление же индустриальных пеллет в мире вырастет с 14 млн т (в 2016 году) до 40 млн т (в 2025 году).

В настоящее время наибольшую выгоду от этого роста получают США и Канада. Эти страны являются ведущими производителями древесных гранул: на экспорт поставляется 74% всех пеллет, произведенных в США, и 85% пеллет, изготовленных в Канаде. Суммарная мощность заводов (включая предприятия, производящие пеллеты из отходов растениеводства), по данным журнала Biomass Magazine, на май 2017 года в Соединенных Штатах составила 13,3 млн т в год, а в Канаде — 4,3 млн т в год. То есть имеющиеся мощности сильно недогружены (впрочем, как и в России). Несмотря на это, в США в настоящее время строятся пять заводов суммарной мощностью 981,5 тыс. т в год и намечено строительство еще 12 заводов годовой мощностью 2,3 млн т, а в Канаде ведется строительство одного завода производительностью 85 тыс. т в год и анонсировано еще 11 проектов суммарной мощностью 1,6 млн т в год.

Средняя мощность действующего пеллетного завода в США — 89,8 тыс. т, в Канаде — 102,2 тыс. т в год. Планируемая средняя годовая мощность заводов, которые будут введены в эксплуатацию в ближайшие годы, еще выше: в США — 194,4 тыс. т, в Канаде — 144,1 тыс. т.

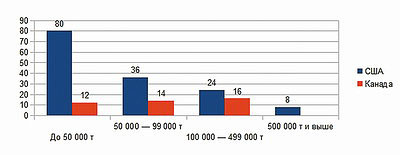

Соотношение небольших, средних, крупных и сверхкрупных пеллетных заводов в США и Канаде разное. В Канаде распределение предприятий по этим группам довольно равномерное, с небольшим преобладанием крупных заводов, но сверхкрупных предприятий (мощностью более 500 тыс. т) нет. В Штатах же восемь предприятий-гигантов. Самые крупные — Hazlehurst Wood Pellets (700 тыс. т в год) и принадлежащий корпорации Enviva завод в муниципалитете Коттондейл, штат Флорида (650 тыс. т). В статистике на май этого года не учтен американский завод Georgia Biomass мощностью 820 тыс. т, эксплуатация которого приостановлена. В Канаде самые крупные предприятия — заводы компании Rentech в г. Вава (450 тыс. т) и компании Pinnacle Renewable Energy в г. Бернс-Лейк (400 тыс. т).

Ряд компаний владеют несколькими предприятиями. Из их числа выделяются три корпорации, суммарная годовая мощность заводов которых превышает 1 млн т: американская Enviva (семь заводов общей мощностью 2,8 млн т), канадская Pinnacle Renewable Energy (семь заводов общей мощностью 1,5 млн т), американская Drax Biomass (три завода общей мощностью 1,35 млн т), являющаяся дочерней структурой британской энергетической компании Drax, крупнейшего в мире потребителя пеллет и биотоплива вообще. В текущем году эта компания нарастила мощности в 1,5 раза за счет покупки большого завода в г. Луизиана, принадлежавшего ранее компании German Pellets. Мощности Enviva в ближайшие годы могут вырасти еще на 1 млн т за счет строительства двух запроектированных предприятий, а мощности Pinnacle Renewable Energy — примерно на 0,5 млн т за счет ввода в эксплуатацию завода в г. Альберта, строительство которого также анонсировано.

Наряду с производственными эти три компании располагают серьезными портовыми мощностями. Для трансокеанских поставок используются суда класса «панамакс», перевозящие 60–75 тыс. т пеллет; эти суда очень важно загружать быстро, для чего необходимы хранилища объемом не менее партии, а также высокопроизводительные системы для погрузки гранул в трюм сухогруза. Так, к примеру, глубоководный терминал Drax Biomass рассчитан на ежегодную перевалку 2 млн т пеллет. Это вдвое больше объема всего российского экспорта гранул в 2016 году! За год в терминале загружают до 40 сухогрузов.

Любопытно, что в Соединенных Штатах пеллетная индустрия сосредоточена на востоке страны, ближе к атлантическому побережью, тогда как в Канаде основные мощности расположены на западе страны, в провинции Британская Колумбия. То, что раньше считалось недостатком, сегодня становится стратегическим преимуществом — ведь издержки на доставку гранул на растущие рынки азиатских стран у канадских производителей самые низкие. Так, в 2015 году средняя цена пеллет FOB, отгруженных из Канады в Великобританию, составила 110,5 евро/т (при пересчете по действовавшему тогда курсу канадского доллара), а в Японию и Южную Корею — 120 и 119 евро/т соответственно.

Что используется в качестве сырья? Кроме отходов лесопиления и деревообработки, хвойные и лиственные балансы. Причем, по данным компании Forisk Consulting, в 2014 году на американских предприятиях главным источником сырья уже были именно хвойные балансы, а в 2016 году, согласно прогнозу, на их долю уже должно было приходиться более половины объема сырья. Однако растет и объем потребления лиственных балансов. Вполне возможно, что в скором времени опилки, щепа и стружки лесопильных заводов станут лишь третьим по значению источником сырья для пеллетных заводов США.

Говоря об американской пеллетной промышленности, нельзя не упомянуть компанию Zilkha Biomass, которая производит черные пеллеты. Технологический процесс заключается в обработке древесной массы перегретым насыщенным паром (так называемый паровой взрыв) с последующим гранулированием без добавления связующих. Насыпной вес получаемого продукта больше веса обычных пеллет на 15%, как и теплотворная способность. Но самое главное — черные пеллеты не боятся влаги, что позволяет хранить и транспортировать их в открытом виде. В настоящее время совокупная мощность двух заводов Zilkha Biomass — 315 тыс. т в год. Одним из крупнейших покупателей (150 тыс. т в год) является ТЭЦ во французском г. Сент-Уэн, пригороде Парижа. В планах компании строительство еще одного завода, мощностью 450 тыс. т в год.

На фоне динамики североамериканской пеллетной индустрии успехи отечественных производителей пеллет выглядят довольно скромно. Объем выпуска древесных гранул в прошлом году едва перевалил за 1 млн т, и РФ находится лишь на 11 месте в мире по этому показателю. Причем, по оценке Международного энергетического агентства (IEA), производственные мощности российских предприятий России составляют 3,5 млн т, то есть они задействованы лишь на 28,5%! Впрочем, 1 млн т в этой статистике приходится на крупнейший в мире завод Выборгской лесопромышленной корпорации (ВЛК), который так и не заработал даже на половину запланированной мощности. Кроме того, вероятно, учитываются мощности давно прекративших существование заводов.

В силу ряда причин наиболее успешными в России являются пеллетные производства при лесопильно-деревообрабатывающих предприятиях. Подобные комплексы сейчас активно создаются, и по результатам 2017 года объем выпуска древесных гранул в России, вероятно, значительно вырастет, а в 2018 году он увеличится еще больше — за счет мощностей, вводимых в эксплуатацию в настоящее время. Тройка крупнейших пеллетных производств в стране после этого будет выглядеть так: Выборгская лесопромышленная корпорация (или ее преемник) — 1 млн т в год, ЛПК «Аркаим» — 240 тыс. т, «Устьянский лесопромышленный комплекс» — 150 тыс. т.

Огромные резервы развития отечественной пеллетной индустрии связаны с вовлечением в переработку технологической щепы, хвойных и, в особенности, лиственных балансов и техсырья. Добавление этих источников сырья к существующим позволило бы увеличить масштаб создаваемых предприятий. Как известно, в лиственной древесине лигнина содержится меньше, чем в хвойной, к тому же этот лигнин отличается по химическому составу, из-за чего невозможно получить соответствующие стандартам гранулы из одного только лиственного сырья без химических добавок. Однако практика показывает, что твердолиственную древесину можно добавлять к хвойному сырью в количестве до 30% общего объема без потери прочности гранул. Дальнейшее увеличение доли лиственных пород возможно, но требует применения добавок, выполняющих роль клея. В качестве таковых могут выступать лигносульфонат, крахмал, альбумин, казеин, желатин. Так, по данным Белорусского государственного технологического университета (БГТУ), добавка альбумина в количестве 0,5% от массы абсолютно сухой древесины позволяет из смеси сосны (35%), ольхи (45%) и березы (20%) получать пеллеты, в которых доля мелочи не превышает 1%, что отвечает требованиям стандарта ENPlus. Ранее ученые БГТУ получили аналогичный результат и для смеси березового (50%) и ольхового (50%) сырья, а добавка альбумина позволила при производстве опытной партии гранул сократить долю пылевидной фракции до 0,5% общего объема; при использовании желатина этот показатель составил 0,35%. Самым проблемным сырьем для гранулирования считается осиновая древесина, однако, вероятно, и в этом случае за счет введения добавок можно получить приемлемый результат.

Какое оборудование применяется на крупных пеллетных заводах? В России все действующие пеллетные линии мощностью 70 тыс. т и выше, за исключением заводов ЛПК «Аркаим» и Выборгской лесной корпорации, были поставлены эстонской компанией Hekotek. Завод ВЛК оснащен комплектом оборудования австрийской компании Andritz, завод ЛПК «Аркаим» — комплектом другой австрийской компании — Knoblinger, в составе которого есть грануляторы CPM. На обоих предприятиях предусмотрено использование балансовой древесины: на «Аркаиме» для ее окорки и измельчения задействована линия Holtec с окорочным барабаном; на ВЛК — две линии с окорочными барабанами.

При объеме производства 200 тыс. т в год пеллетный завод потребляет такой же объем сырья, как крупный завод по выпуску древесных плит, а при объеме производства 500 тыс. т и более — как небольшой целлюлозный завод. Подобные масштабы требуют применения эффективных технологий обращением с сырьем.

На американских пеллетных предприятиях весьма популярны решения по обработке сыпучих материалов, предлагаемые компанией Bruks. Необходимо, впрочем, заметить, что эти решения заимствованы из других отраслей промышленности, где они широко применяются для перевалки угля, руды, инертных материалов, минеральных удобрений и т. п., и подобное оборудование поставляют еще ряд изготовителей, такие как Metso, Sandvik, FAM, FMW и другие.

В Северной Америке не распространены полуприцепы с механизированной разгрузкой. Щепа, опилки и кора перевозятся обычными фурами, поэтому предприятие-потребитель должно располагать специальным устройством для разгрузки автотранспорта опрокидыванием (truck dumper). Материал поступает в бункер, откуда конвейером поднимается на вершину установки штабелирования и разгрузки (stacker reclaimer).

Эта установка, напоминающая массивный башенный кран, является центром кольцевого склада. Обычно у нее две стрелы: верхняя, с конвейером, подающим сыпучий материал в штабель, и нижняя, поднимаемая, с лопастным конвейером для формирования профиля штабеля и забора материала на расположенный внизу конвейер для доставки его на дальнейшую обработку. Это сложное оборудование позволяет накапливать, подсушивать, ворошить и перемешивать материал (усреднять по фракции, влажности и при необходимости — по породе) и дозированно подавать его в пеллетное производство.

Рассмотрим склад сырья на крупном предприятии на примере завода Morehouse BioEnergy, принадлежащего компании Drax Biomass. Мощность завода 450 тыс. т. В верхней части фото виден склад круглого леса, разделенный на две части, с барабанной окорочной установкой между ними. Одна складская площадка обслуживается погрузчиком, вторая — башенным краном. Окоренная древесина подается в рубительную машину, полученная щепа через распределительный узел отправляется либо прямиком в пеллетное производство, либо на установку штабелирования и разгрузки щепы. Кора поступает на механизированный склад топлива. Для приемки щепы и опилок с автотранспорта есть подъемник и конвейеры для подачи в производство или на склад щепы. По мере необходимости измельченное сырье со склада подается на молотковую дробилку и далее в сушильный барабан, а кора — в энергетическую установку, где она сжигается, а полученная тепловая энергия используется для сушки сырья.

На других предприятиях в США можно увидеть вместо кольцевых продольные склады измельченной древесины, с раздельными механизмами штабелирования и разгрузки. Но во всех случаях склады круглого леса, щепы и опилок, коры в качестве противопожарной меры стремятся разместить друг от друга на определенном расстоянии. Вероятно, и выбор в пользу механизированного склада на крупных предприятиях обусловлен соображениями пожарной безопасности — биомасса на таком складе подвергается постоянному ворошению.

Тем не менее, не только российские, но и европейские пеллетные заводы пока обходятся без подобных систем складирования. На заводе эстонско-латвийской компании Graanul Invest в дер. Имавере (мощность — 110 тыс. т пеллет в год) щепа от линии окорки и измельчения выгружается в штабель, откуда автопогрузчиком подается в бункер участка измельчения и сушки или на склад длительного хранения. Рядом с этим складом предусмотрена площадка для разгрузки щеповозов. Для коры и топливной щепы предусмотрен отдельный склад. Часть высушенной мелкой щепы используется не для произодства пеллет, а в качестве топлива для ТЭЦ (серое здание с плоской крышей), поэтому для ее хранения предусмотрен крытый склад. Подача сухого топлива в бункер ТЭЦ также осуществляется погрузчиком. В итоге, как можно видеть на фотографии, на предприятии работают пять фронтальных погрузчиков.

На пеллетных предприятиях разного масштаба производственный процесс в общих чертах различается мало. Сначала идет предварительное измельчение сырья (до фракции не более 8 мм), потом сушка в барабанной или ленточной сушилке, затем окончательное измельчение, гранулирование, охлаждение, просеивание, затем фасовка в мешки или складирование в силосе с последующей отгрузкой насыпью в автотранспорт или ж/д вагон.

В 2012 году компания Dieffenbacher по запросу российской компании «Лесинтех» предложила энергосберегающую технологию производства пеллет, предполагающую получение стружки необходимой для гранулирования фракции еще до сушки сырья. Как известно, измельчение сырой древесины требует меньших затрат энергии, чем сухой, и в плитном производстве принято сушить стружки или волокно, а не щепу. В данном случае собирались использовать стружечные станки (флейкеры) Maier, а для гранулирования был предложен пресс-гранулятор Dieffenbacher особой конструкции мощностью 20 т/ч. В последующие годы немецкая компания поставила несколько пресс-грануляторов этой модели разным компаниям, в том числе американской Westervelt Renewable Energy. Однако, относительно внедрения самой технологии с измельчением до сушки пока информации нет.

Традиционные пресс-грануляторы, выпускаемые компаниями Andritz, CPM, A. Kahl, Salmatec, Bühler, Bliss, имеют мощность, как правило, не выше 7–8 т/ч; флагманская модель компании Andritz, BioMax, на 2015 год имела мощность до 12 т/ч. Большинство клиентов делают выбор в пользу нескольких грануляторов средней мощности — не более 5 т/ч. В результате, к примеру, на американском заводе Highland Pellet Plant (производительностью 600 тыс. т гранул в год) на четырех линиях установлены 20 пресс-грануляторов, по пять на каждой, причем одномоментно работают лишь четыре из каждых пяти, то есть 16. На каждой линии один гранулятор находится в резерве. Когда необходимо остановить гранулятор для замены матрицы и роликов, в работу вступает резервный. Выведенный же из работы гранулятор после обслуживания (на это уходит пять-шесть часов) становится резервным.

К создаваемым пеллетным производствам за рубежом предъявляются жесткие требования по пожарной и экологической безопасности. Все конвейеры изготавливаются закрытыми, для того чтобы предотвратить контакт измельченной сухой древесины с воздухом. Промежуточные бункеры обязательно снабжаются средствами аспирации во избежание накопления пыли. На предприятиях устанавливаются передовые системы искрогашения. Отработанный воздух сушильных установок очищается от сажи и летучих органических соединений.

Одной из изюминок недавних проектов американской компании Astec (она была основным поставщиком и EPC-контрактором при строительстве заводов Hazlehurst Wood Pellets, суммарная мощность которых 700 тыс. т, и Highland Pellets — 600 тыс. т) стало использование сушильных установок оригинальной конструкции, каждая из которых состоит из барабанов предварительной и финальной сушки. В них происходит сушка способом непрямого нагрева: воздух внутри барабана нагревается трубами с масляным теплоносителем. Это позволяет сократить расход воздуха и выбросы в атмосферу настолько, что установка обходится без дорогостоящих систем очистки.

Пока одни компании строят всё более совершенные заводы обычных пеллет, другие пытаются произвести революцию и внедрить на рынок другой продукт — черные пеллеты. Этим термином обозначают гранулы, отличающиеся темным цветом и превосходящие обычные пеллеты по теплотворной способности, плотности и влагостойкости. Различают три вида черных пеллет с различными характеристиками и разной себестоимости:

- Пеллеты из биоугля (biocoal). Получаются в результате пиролиза измельченной древесины с последующим гранулированием. По содержанию углерода и теплотворной способности превосходят все виды пеллет. Но из-за отсутствия лигнина в биомассе для изготовления гранул необходимы склеивающие добавки. Этот продукт вряд ли получит широкое применение в электроэнергетике ввиду высокой себестоимости производства.

- Торрефицированные пеллеты. Вырабатываются разными методами торрефикации. Теплотворная способность 21–22 ГДж/т, насыпная плотность 750–800 кг/м3.

- Пеллеты из древесины, обработанной в автоклаве перегретым насыщенным паром (200–220 °С) в ходе процесса, называемого паровым взрывом (steam explosion). Теплотворная способность 20–21 ГДж/т, насыпная плотность 750 кг/м3. Потеря массы сырья при паровом взрыве — 15% изначального объема, тогда как при торрефикации — до 35%. Как и торрефицированные, эти гранулы дают больше энергии по сравнению с обычными, теплотворная способность которых около 17 ГДж/т. Цена тонны обеих этих разновидностей черных пеллет должна быть выше цены обычных: торрефицированных минимум на 25%, пеллет из пропаренной древесины — на 15% (с учетом эффективной транспортировки до потребителя еще дороже). Но самое главное — черные пеллеты не боятся влаги, что позволяет использовать для их перевалки обычные средства и хранить их длительное время на открытом воздухе; они устойчивее к образованию пыли и мелочи, чем обычные гранулы. Кроме того, черные пеллеты хорошо дробятся на том же оборудовании, что и уголь. В результате для сжигания черных пеллет на угольных ТЭЦ не требуется никакой реконструкции. Таким образом, эти пеллеты позволяют значительно расширить сферу применения биотоплива, привлечь тех потребителей, которые ранее технически не могли использовать древесные гранулы. Отчасти поэтому некоторые изготовители черных пеллет, такие как Zilkha Biomass, позиционируют свой продукт как пеллеты второго поколения.

На текущий момент именно технология парового взрыва используется для производства черных пеллет в промышленных масштабах. Американская компания Zilkha Biomass располагает мощностями 315 тыс. т в год и готовится добавить к ним еще 450 тыс. т. Норвежская компания Arbaflame, у которой есть завод производительностью 100 тыс. т в год, собирается построить еще один, на 200 тыс. т. У обеих компаний успешный опыт перевода угольных электростанций на биотопливо; возможность совместного сжигания пеллет и угля на обычных, нереконструированных, ТЭЦ доказана на практике.

В то же время производители торрефицированных пеллет пока еще работают на порядок меньшими мощностями, что неминуемо сказывается на цене продукта. Крупнейшими компаниями — производителями торефицированных пеллет являются американская New Biomass (мощность 30 тыс. т в год), голландская Blackwood Technology (30 тыс. т) и французская LMK Energy (20 тыс. т в год). Примечательно, что крупный французский потребитель черных пеллет — компания CPCU, управляющая электростанцией в пригороде Парижа, — отказалась от закупок торрефицированных пеллет у LMK Energy, поскольку они были на 30% дороже, чем привезенные из США пеллеты Zilkha.

Оборудование для производства черных пеллет по технологии парового взрыва предлагает финская компания Valmet, заключившая соглашение о сотрудничестве с Zilkha Biomass. Valmet известна лесопромышленникам как комплексный поставщик оборудования для целлюлозно-бумажного производства и производства ДВП. Накопленные в этих областях компетенции компания теперь применяет и в пеллетной индустрии. Установка «парового взрыва» от Valmet — непрерывного действия, в отличие от оборудования периодического действия, которое эксплуатируется на заводах американской компании.

Впрочем, по данным самой Zilkha Biomass, обычный пеллетный завод можно превратить в завод черных пеллет, добавив в линию установку «парового взрыва» после сушильного участка. Собственно, именно таким образом компания создала свое флагманское предприятие.

Каковы же бюджеты строительства крупных заводов по выпуску обычных пеллет? Известно, что американская компания Enviva в строительство двух заводов мощностью 500 тыс. т каждый в Северной Каролине инвестировала $214 млн, то есть каждый завод обошелся в $107 млн. Немного сократить бюджет проекта можно, если организовать пеллетное производство на базе завода по производству древесных плит. Так, компания Blue Sky Biomass Georgia в настоящее время реконструирует завод ДСП, превращая его в пеллетное производство мощностью 540 тыс. т. Американская компания Rentech располагает в Канаде двумя предприятиями, одно из которых, в г. Вава, в прошлом было крупным заводом по производству плит OSB, а сегодня выпускает до 450 тыс. т пеллет в год; а другое, в г. Атикокан, ранее было заводом ДСП, а теперь является пеллетным заводом мощностью 110 тыс. т продукции в год. Инвестиции в покупку и реконструкцию обоих предприятий, совокупная мощность которых 560 тыс. т топливных гранул в год, составили около $105 млн.

Если ориентироваться на бюджет заводов Enviva, то удельные капитальные затраты на одну тонну мощности составляют $214 (12 344 руб.), что несколько превышает аналогичный показатель в проектах строительства крупных пеллетных заводов в России. Так, бюджет двух заводов компании «Сибирские топливные гранулы» суммарной мощностью 200 тыс. т пеллет в год был 1,5 млрд руб., то есть 7500 руб. на одну тонну мощности. А вот строительство пеллетного завода компании «ММ Ефимовский» годовой мощностью 57,6 тыс. т обошлось в 558 млн руб., то есть в 9688 руб. на одну тонну мощности.

Любопытно сравнить эти значения с затратами на строительство заводов черных пеллет. Так, бюджет завода мощностью 450 тыс. т в год в г. Монтичелло, который намерена построить компания Zilkha Biomass, оценивается в $90 млн, то есть в $200 или 11 536 руб. на одну тонну мощности. Компания намерена построить завод черных пеллет с такими же удельными капитальными затратами, как и на завод обычных пеллет компании Enviva! Примерно те же удельные капитальные затраты у проекта норвежской компании Arbaflame: завод мощностью 200 тыс. т черных пеллет в год планируется построить за 350 млн норвежских крон (36,8 млн евро), то есть на одну тонну мощности потребуется 12 758 руб. Впрочем, этот проект реализуется на площадке бывшего ЦБК с готовой инфраструктурой.

Подведем итоги

Потребление пеллет в мире растет. Причем, если раньше их потребляли в основном в Европе, то теперь большой спрос на пеллеты и в Азиатских странах; в ближайшей перспективе ожидается рост потребления индустриальных пеллет в Канаде, а в дальнейшем — в США.

Современное оборудование позволяет крупным предприятиям получать настолько значительную экономию от масштаба, что доступным становится все более дорогое сырье, включая хвойные и лиственные балансы. Россия является крупным производителем и экспортером пеллет, однако место страны на мировом рынке не соответствует ее лесосырьевому потенциалу. Российская пеллетная индустрия развивается пока значительно более низкими темпами, чем темпы роста мирового рынка древесных гранул. И это притом что в стране наблюдается переизбыток балансовой и дровяной древесины, особенно лиственной, а хвойную технологическую щепу с лесопильных предприятий ЦБК закупают по ценам ниже цен на балансы. Пора вывести производство пеллет в нашей стране на другой уровень! Крупные пеллетные заводы в отдельных регионах могли бы занять нишу отсутствующих ЦБК и плитных предприятий. Разумеется, здесь нужно избегать острой конкуренции за сырье — развитие пеллетного производства должно приносить пользу российскому ЛПК: стимулировать рост традиционных отраслей, а не вредить им.

Большие возможности для развития пеллетного производства в России могут обеспечить технологии изготовления черных пеллет (торрефикация и паровой взрыв). Во-первых, при удаленности от рынков сбыта выгодно перевозить более калорийное, чем обычные пеллеты, топливо. Для выпуска черных пеллет можно использовать более дорогое сырье, чем опилки (щепу). Во-вторых, подобные пеллеты можно перевозить навалом в обычных железнодорожных полувагонах, что значительно дешевле транспортировки в вагонах-хопперах. Экономия будет и на складской инфраструктуре. В-третьих, не стоит забывать о внутреннем рынке. Даже в отсутствие национальной программы стимулирования биоэнергетики некоторые регионы стремятся переводить объекты местной энергетики на биомассу. В этой ситуации черные пеллеты могли бы найти применение в качестве топлива на тех угольных котельных и ТЭЦ, которые пока не планируется радикально модернизировать.